اندیکاتور RSI (شاخص نسبی قدرت) یکی از محبوب ترین ابزارها در بین معامله گران است. بیایید نگاهی بیندازیم که واگرایی RSI چگونه کار می کند و مهمتر از آن ما چگونه می توانیم از آن برای بهبود نتایج معاملات خود استفاده کنیم.

به حالتی گفته می شود که در آن اندیکاتور یک کار جدید انجام میدهد و قیمت با این کار مخالفت میکند. واگرایی مخفی در انتهای یک اصلاح رخ میدهد و نوید ادامه روند را با خود به همراه دارد در حالی که واگرایی معمولی در انتهای یک روند اتفاق میافتد و بیانگر توقف روند و حتی چرخش آن است.

واگرایی مخفی به دو دسته تقسیم میشود:

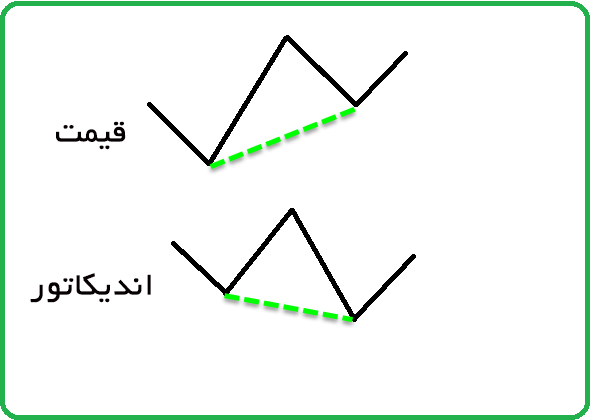

واگرایی مخفی مثبت حالتی است که در اصلاح یک روند صعودی بزرگ رخ میدهد و در انتهای اصلاح اندیکاتور کفپایین تر ثبت میکند و قیمت با این حرکت اندیکاتور مخالفت کرده و کف پایینتر ثبت نمیکند. در این حالت به دلیل وجود تضاد بین قیمت و اندیکاتور، شاهد افزایش قیمت و ادامه روند صعودی خواهیم بود.

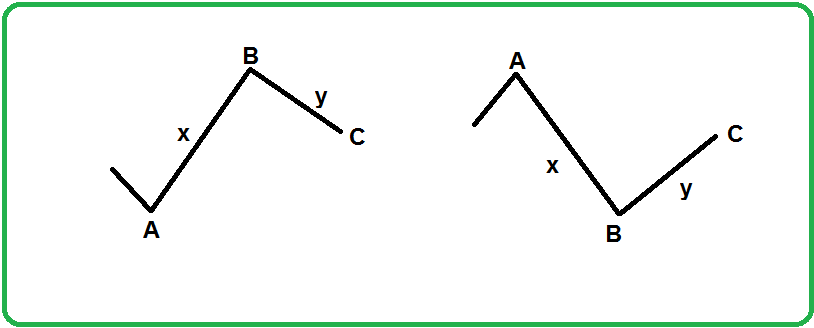

ساختار واگرایی مخفی مثبت بهصورت زیر است:

در این نوع از واگرایی مخفی باید توجه داشت که حتماً این آرایش باید در روند صعودی به وجود آید.

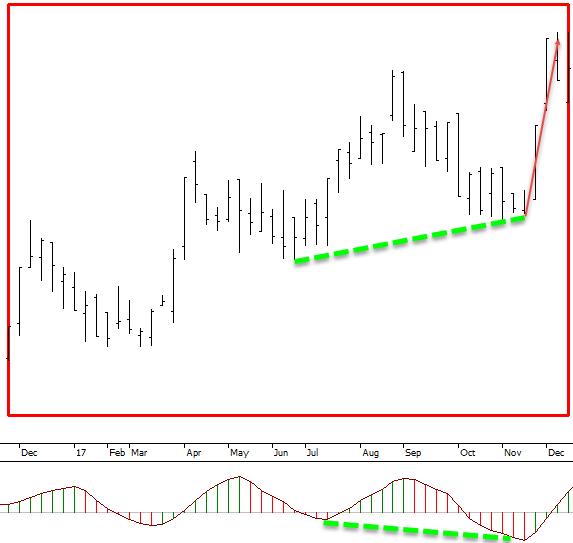

به مثال زیر توجه کنید:

در شکل فوق همانطور که مشخص است نمودار در یک روند صعودی قرار دارد و در انتهای یک اصلاح شاهد وقوع واگرایی مخفی هستیم که با ایجاد این آرایش، نمودار به روند صعودی خود ادامه داده است.

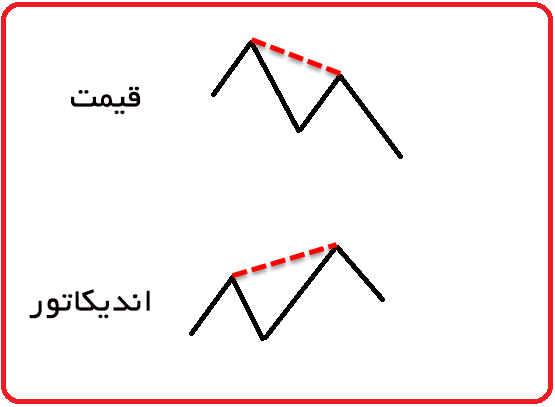

واگرایی مخفی منفی حالتی است که در اصلاح یک روند نزولی بزرگ رخ میدهد و در انتهای اصلاح اندیکاتور سقف بالاتر ثبت میکند و قیمت با این حرکت اندیکاتور مخالفت کرده و سقف بالاتر ثبت نمیکند. در این حالت به دلیل وجود تضاد بین قیمت و اندیکاتور، شاهد کاهش قیمت و ادامه روند نزولی خواهیم بود.

ساختار واگرایی مخفی منفی بهصورت زیر است:

در این نوع واگرایی مخفی نکتهای که باید به آن توجه داشت این است که این آرایش حتماً باید در یک روند نزولی اتفاق بیفتد.

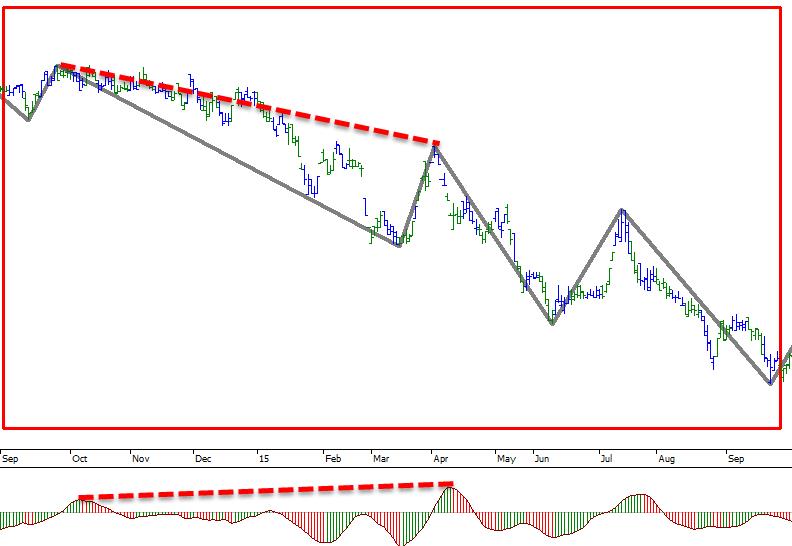

به مثال زیر توجه کنید:

در شکل فوق روند نمودار نزولی است و در یک اصلاح مشخصشده در شکل، واگرایی مخفی منفی اتفاق افتاده است که تأییدی بر ادامه روند نزولی سهم است و بعد از ایجاد واگرایی مخفی، ریزش نمودار و کاهش قیمت آن ادامه پیداکرده است.

در این حالت از واگرایی یک تضاد رفتاری بین قیمت و زمان ایجاد میشود. درواقع در این نوع واگرایی رفتار اندیکاتور مدنظر نیست. مواقعی که قیمت در زمان بیشتری نسبت به حرکت قبل اصلاح میکند، واگرایی زمانی ایجادشده است. واگرایی زمانی به دودسته معمولی و هوشمند تقسیم میشود:

حالتی است که در آن تعداد کندلهای فاز اصلاح بزرگتر یا مساوی با حرکت قبل باشد. مفهوم این اتفاق این است که فعلاً میل به چرخش بازار وجود ندارد و بهاحتمالزیاد حرکت قبلی ادامه پیدا میکند.

ساختار واگرایی زمانی معمولی بهصورت زیر است:

وقتیکه تعداد کندلهای y بیشتر از تعداد کندلهای x باشد، در این صورت واگرایی زمانی معمولی داریم. در این حالت به دنبال فرصتهای معاملاتی در جهت روند اصلی هستیم.

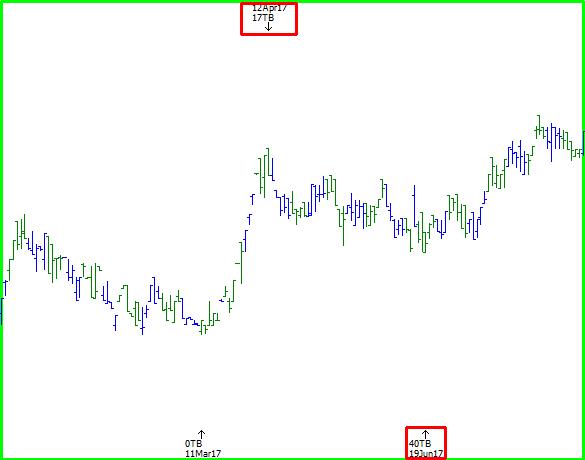

به مثال زیر توجه کنید:

در شکل فوق گام اصلاح ۴۰ کندل است درصورتیکه حرکت قبل با ۱۷ کندل انجامشده است، درنتیجه واگرایی زمانی اتفاق افتاده و نمودار میل به اصلاح بیشتر ندارد و همانطور که مشخص است روند صعودی ادامه پیداکرده است.

در این حالت تعداد کندل های اصلاح، کمتر از تعداد کندل های حرکت قبل است اما درصد اصلاح زمانی بیشتر از درصد اصلاح قیمتی است. برای اینکه با این مفهوم بیشتر آشنا شوید به مثال زیر توجه کنید:

در شکل فوق، موج اصلاح بهاندازه ۴۵ کندل و موج صعودی بهاندازه ۶۱ کندل بوده و نسبت این دو ۷۳% است در صورتی قیمت بهاندازه ۶۱% اصلاح داشته است. به این پدیده که درصد اصلاح زمانی بیشتر از درصد اصلاح قیمتی است، واگرایی زمانی هوشمند گفته میشود.

اندیکاتور RSI (شاخص نسبی قدرت) یکی از محبوب ترین ابزارها در بین معامله گران است. بیایید نگاهی بیندازیم که واگرایی RSI چگونه کار می کند و مهمتر از آن ما چگونه می توانیم از آن برای بهبود نتایج معاملات خود استفاده کنیم.

RSI در واقع یک شاخص نوسان گر است که توسط Welles Wilder ساخته شده است. این ابزار میانگین سود و زیان را در دوره های مختلف اندازه گیری می کند. سپس این ارقام را بر روی یک پنجره جداگانه به صورت گراف خطی ترسیم می کند.

نقطه قوت این اندیکاتور قله ها و دره هاییست که میسازد. عموما قله ها و کف های قیمت با قله و کف های RSI هماهنگ هستند . ولی مواقعی پیش می آید شاهد عدم هماهنگی این نقاط در نمودار قیمت و نمودار RSI هستیم و به این عدم تطابق را واگرایی می گوییم.

ویژگی مهم دیگری که RSI دارد این است که در یک محدوده میانگین نوسان می کند ، اگر مقدار آن از این محدوده کرد و بیرون رود ، معامله گران اصطلاحا می گویند که آن جفت ارز یا سهام بیش از حد خریداری شده (اشباع خرید) یا بیش از حد فروخته شده (اشباع فروش). این معیار برای معامله گرانی که به دنبال وارونگی و برگشت قیمت برای معامله هستند ، مهم است.

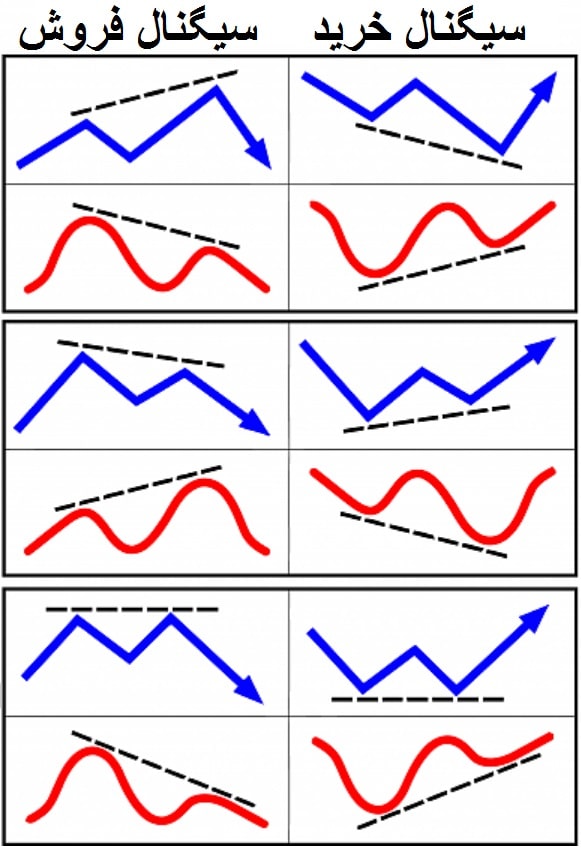

واگرایی RSI در اصل اختلاف نظر بین نمودار قیمت و اندیکاتور نوسان کننده RSI است. واگرایی زمانی قابل توجه است که ارتفاع یا عمق قله ها و کف های موجود در نمودار قیمت با قله ها و کف های موجود در نوسان کننده متفاوت باشد.

به عنوان مثال ، نمودار قیمت دو قله پشت سر هم میسازد که دومی بلندتر از اولیست، شاخص RSI هم باید دو قله بسازد که دومی بلندتر از اولی باشد. ولی گاهی این اتفاق نمی افتد و قله اولی بلندتر از دومی تشکیل میشود. به این امر واگرایی اندیکاتور RSI می گوییم.

واگرایی معمولاً قبل از ریزش شدید یا افزایش شدید قیمت مشاهده می شود. این امر باعث می شود که از واگرایی به عنوان یک استراتژی مهم برای ورود به معامله استفاده کنند.

عکس زیر انواع واگرایی ها را نشان میدهد:

این استراتژی تلفیقی از دو ویژگی واگرایی RSI و اشباع خرید و فروش اندیکاتور RSI می باشد به علاوه استفاده از الگوهای پرایس اکشن و کندل شناسی برای اطمینان از بازگشت قیمت برای ورود به معامله.

برای استفاده از این استراتژی معامله گر باید دانش کافی از الگوهای کندل استیک و قیمت برخوردار باشد و باید به اندازه کافی واگرایی را تشخیص دهد. این مهارت شاید برای بسیاری از معامله گران تازه کار ، سخت به نظر برسد اما می توان با یکم تمرین آن را یادگرفت.

یک اندیکاتور معروف دیگر هم که اینجا استفاده خواهیم کرد ، اندیکاتور ZigZag هست. البته این اندیکاتور اصلی برای این استراتژی نیست ، بلکه بیشتر یک ابزار آموزشیست برای کمک به معامله گران در شناسایی سطوح های بالا و پایین قیمت. این نوسان های بالا و پایین قیمت (قله ها و دره ها) معمولاً باید با قله ها و دره های های موجود در پنجره RSI همزمان هستند.

پس از آن منتظر خواهیم بود تا اندیکاتور RSI به محدوده اشباع وارد شود، یعنی از سطوح 70 یا 30 فراتر رود. وقتی این اتفاق بیفتد ، به دنبال واگرایی می گردید که آن هم اتفاق افتاده یا نه. اگر نه منتظر می شویم که با کندل های آینده این اتفاق بیافتد. اگر اتفاق افتاد ، باید واگرایی RSI همراه باشد با کندل های بازگشتی (مثل پین بار ، انگالفینگ و …) یا الگوهای قیمتی (مثل دوقلو کف یا دوقلو سقف ، سر و دوشانه و…) وقتی این 3 اتفاق پشت سر هم افتاد وارد معامله میشویم.

این استراتژی است که بسیاری از معامله گران حرفه ای از آن استفاده می کنند. نکته اصلی آن استفاده زیاد و کسب تجربه در آن است ، هر چه چشمتان با الگوهای پرایس اکشن و کندل شناسی و واگرایی بیشتر آشنا شود ، بهتر از این روش سود میکنید.

نقطه خروج از معامله هم اختیاریست و بستگی به خودتان دارد. می توانید یک فاصله مشخص و ثابت را برای خودتان مشخص کنید. مثلا بگید تارگت هر معامله را 20 پیپ یا 50 میگذارم (البته بستگی به تایم فریمی دارد که در آن معامله می کنید، هرچه تایم فریم بالاتر ، فاصله ی تارگت هم بیشتر). یا اینکه به اصطلاح تریلینگ استاپ کنید ، یعنی هرچه معامله بیشتر در سود رفت ، شما هم با هر سویینگ استاپ لاس خودتان را جابه جا کنید.

سطوح حمایت و مقاومت داینامیک یا به عبارتی خطوط روند صعودی یا نزولی، کاملاً مستعد تشکیل واگرایی هستند. با تشکیل واگرایی در این سطوح، میتوان به سطح موردنظر اعتماد کرد و برای ورود یا خروج از معامله تصمیم گرفت. این مورد را میتوان به باندهای کانال هم تعمیم داد. نموداری که در یک ساختار کانالیزه در حالت حرکت باشد، مستعد تشکیل واگرایی در کف و یا سقف کانال است. در این حالت بهترین استراتژی، نوسانگیری بین سقف و کف کانال است که با تشکیل واگرایی میتوان با اعتماد بیشتری به انجام معامله پرداخت سقف کانال و واگرایی.

به این نکته هم باید توجه کرد که اگر در یک ساختار کانالیزه، سطحی شکسته شد و با واگرایی همراه بود، میتواند کاملاً فریبدهنده باشد

قیمتها و سطوح مناسب برای تشکیل واگرایی معمولی

با استفاده از ابزاری که در تحلیل تکنیکال موجود است، میتوان سطوح حساس قیمتی را شناسایی کرد. زمانیکه نمودار به این سطوح میرسد معمولاً با واگرایی همراه بوده و نشانه ضعف در روند جاری است.

هنگامیکه نمودار با سرعتبالا بدون واگرایی به سمت سطوح حمایت و مقاومت درحرکت باشد، احتمال شکست سطوح بسیار بالا است. گاهی اوقات شکست در سطوح مقاومت و حمایت با واگرایی همراه بوده که در بسیاری مواقع میتوان این شکست را فریبدهنده (fake) درنظر گرفت.

شکست فیک در کف کانال و تشخیص ان با واگرایی

درباره این سایت